La Guerre Monétaire Mondiale : Dollar vs l’hubris

Introduction

Bienvenue dans cette chronique dédiée à la guerre monétaire qui se déroule actuellement entre les grandes puissances économiques du monde. Dans cet article, nous allons rappeler les enjeux autour du dollar américain, la monnaie de réserve mondiale, ainsi que les potentiels concurrents à ce titre, notamment l’euro, la prochaine monnaie des BRICS ou le Bitcoin.

Le Dollar Américain : Un Géant Incontesté

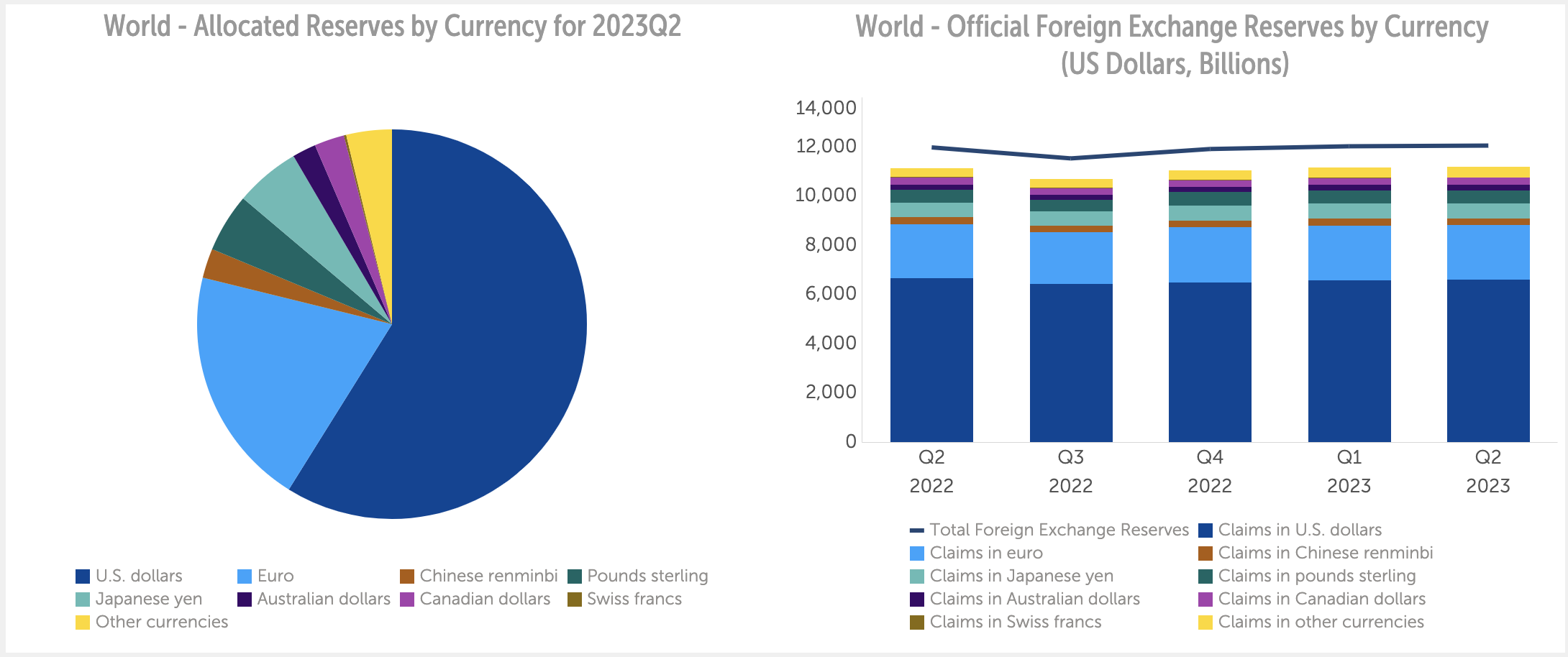

Le dollar américain, en tant que monnaie de réserve mondiale, règne en maître sur le monde des monnaies FIAT. Bien que la Chine et les BRICS travaillent à l’émergence d’une alternative, le dollar américain reste sans rival à sa mesure pour le moment. Il représente plus de 58 % des réserves de change détenues par les pays membres du FMI (Fond monétaire international) et concerne la majeure partie des échanges internationaux, loin devant les autres.

.

Cette monnaie est également la devise des États-Unis. Cette situation et ses conséquences furent clairement expliquées par le Secrétaire du Trésor de Richard Nixon, John Connaly, au reste du monde au début des années 70 : « The dollar is our currency, but it’s your problem. » (Le dollar est notre monnaie, mais c’est votre problème).

Exprimé autrement : nous (les USA), avons la possibilité d’imprimer des dollars car c’est notre monnaie. Vous (le reste du monde), devez travailler pour en gagner afin d’accéder aux marchés mondiaux et à des ressources vitales comme le pétrole, et ça, c’est votre problème.

Les Prétendants à la Couronne :

En ce qui concerne sa position de monnaie de réserve, les alternatives actuelles sont l’Euro, le retour à l’or ou l’adoption du Bitcoin. Vous avez le droit de vous moquer de ce dernier challenger, il est vrai que la reine des crypto-monnaies a encore du chemin à parcourir pour tenir ce rôle, cependant, elle en a les capacités.

L’Échec de l’Euro :

L’euro aurait pu être un concurrent sérieux, mais la situation économique de la zone euro s’est détériorée. Les choix politiques ayant privé la région de ressources énergétiques essentielles ont mis en péril son existence même en tant que monnaie FIAT.

Lorsque nous comprenons que l’économie correspond à de l’énergie transformée et que le pouvoir d’achat d’une monnaie FIAT est le reflet de l’activité économique de la zone sous jacente, sur la masse monétaire (Activité Économique/Masse Monétaire = Pouvoir d’achat d’une monnaie FIAT). Nous comprenons que si l’activité économique diminue ou que la masse monétaire augmente, notre monnaie perd en pouvoir d’achat. Si les deux phénomènes arrivent en même temps, votre monnaie s’effondre.

L’Impact Géopolitique :

La destruction des gazoducs Nord Stream 1 et 2 a déjà des répercussions phénoménales. D’une part, l’Europe de l’Ouest continue d’acheter du gaz à la Russie.

Pas directement bien sûr, les dirigeants de l’UE ne peuvent pas l’assumer officiellement après la mise en place des sanctions. La Russie vend son gaz à l’Inde qui le revend en prenant sa commission pour le service rendu. Le gaz est estampillé Indien et non Russe, le cirque médiatique peut continuer.

À l’arrivée, le prix de l’énergie devient plus élevé et ce sont les populations des sanctionnateurs qui en souffrent. En définitive, cet agenda mortifère ne rend service à aucune population. Ni aux populations d’Europe de l’Ouest, ni à la population Russe et encore moins à la population Ukrainienne que les forces Otaniennes envoient en sacrifices sur les défenses russes qui, pour le moment, résistent à tous les assauts.

Le Destin de l’Euro :

L’euro semble désormais peu susceptible de devenir une alternative crédible au dollar en tant que monnaie de réserve mondiale.

Sans même mentionner les facteurs externes aggravants, pour que l’euro survive, il est nécessaire que les pays du Nord comme l’Allemagne et les Pays-Bas, acceptent de se porter garant de la dette des pays du sud comme l’Italie et la France. Ceci est normalement contraire à la Constitution allemande. Parmi les scénarios imaginant un effondrement de l’euro, la sortie volontaire de l’Allemagne est rarement mentionnée, elle est pourtant tout à fait possible. S’ils refusent cette mutualisation, un des pays du sud fera défaut sur sa dette tôt ou tard et entraînera alors cette dislocation monétaire.

Cependant, souvenez-vous que la force prime le droit, si le rapport de force bascule au détriment des épargnants allemands, leurs capitaux seront mutualisés dans une dette européenne en cours d’élaboration. Dette initialement interdite par les traités… Cette aventure peut se poursuivre longtemps malgré ses contradictions internes, nous parlons ici d’une temporalité sociétale. L’URSS a mis 70 ans avant de s’effondrer, il nous faudra peut-être attendre plusieurs décennies avant la rupture. La question aujourd’hui n’est pas de savoir si elle surviendra, mais quand et par quel événement déclencheur elle surviendra.

Qui Peut Destabiliser le Dollar ?

L’or est “une vieille relique barbare” (célèbre citation de JM Keynes); l’adoption du Bitcoin n’est pas assez étendue, les BRICS ne sont pas prêts… qui peut donc fragiliser le patron des monnaies FIAT ?

Réponse : Les humains en charge de cette devise. Posséder le pouvoir de création de la monnaie de réserve mondiale est un pouvoir trop grand, qui détruit à terme ceux qui le possèdent par l’hubris qu’il réveille en eux. Pas besoin d’ennemis extérieurs qui ne font qu’accompagner le cours de l’Histoire.

La tentation est trop immense. Imaginez-vous, le temps de ces quelques lignes, dans la peau du décideur américain. Tous les pays du monde acceptent votre monnaie, vous pouvez accéder à n’importe quel bien ou service fourni par ces derniers.

Deux choix s’offrent à vous : Créer des biens et des services pour gagner ces dollars (travailler en résumé), ou les créer comme par magie. Faire apparaître la somme requise pour l’échanger contre les actifs souhaités à l’autre bout du monde (aujourd’hui, cela se résume à appuyer sur une touche d’ordinateur…). Le temps que le monde s’en aperçoive et réagisse, les conséquences de ces choix seront assumées par les générations suivantes.

Les USA ont donc usé et abusé de ce pouvoir de deux façons :

- Ils ont créé beaucoup trop de dollars. Au passage, plus personne ne connaît exactement la masse monétaire en circulation, ce chiffre (M3) n’est plus communiqué par la Fed depuis 2006.

- Ils les ont dépensés sans compter, dépensés plus que ce qu’ils gagnaient par le biais de la dette étatique qui vient de dépasser les 33 mille milliards de dollars !

Les Options Face à la Crise :

3 solutions :

- Ne pas payer (faire défaut). Dans cette solution sont inclus les renégociations, les défauts partiels, les guerres.

- Construire des budgets excédentaires : arrêter de dépenser plus que ce que l’on gagne (cure d’austérité pour l’État) et rembourser avec les surplus.

- Imprimer l’argent demandé (inflation)

Un mixte des trois solutions est possible même si rien n’indique que la deuxième soit sérieusement envisagée.

La plus facile est bien sûr la 3ème, même si ce n’est pas la meilleure. Elle n’a pas encore été choisie clairement, mais l’arbitrage sur les obligations US semble indiquer que le marché pense qu’elle sera finalement activée. Je parle ici du fait que la Fed soit encore en QT (Quantitative Tightening) alors que le marché anticipe son passage prochain en QE (Quantitative Easing).

Le Futur de l’Investissement :

Certains gestionnaires connus comme M. Charles Gave ou M. Ray Dalio déconseillent pour le moment de se rapprocher des obligations américaines ou européennes. Quel calcul font-ils ?

Prenons un exemple : Vous disposez de 100 000 USD. En terme de pouvoir d’achat, cette somme vous permet aujourd’hui d’obtenir l’entrée de gamme d’une voiture de sport type Porche Taycan 4 S. Cette voiture n’est qu’une illustration, l’idée est d’acheter un actif qui a une chance de s’apprécier avec le temps.

.

Si vous prêtez ces 100 000 dollars à l’État américain sur 10 ans à 5 %. En conservant les coupons reçus chaque année sur un compte, à la fin du contrat, vous aurez 150 000 dollars.

Les questions qui tuent : quel sera mon pouvoir d’achat avec ces 150 000 dollars en 2033 ? Est-ce que cette voiture de sport vaudra plus ou moins ? Conserva-t-elle mieux mon pouvoir d’achat que le cash sur cette période de temps ?

Conclusion :

Je n’ai pas la réponse, mais si la planche à billet redémarre, bienheureux seront les amoureux de voitures de collection.

Gabriel Paré

Articles Similaires

La Guerre Monétaire Mondiale : Dollar vs l’hubris

Introduction

Bienvenue dans cette chronique dédiée à la guerre monétaire qui se déroule actuellement entre les grandes puissances économiques du monde. Dans cet article, nous allons rappeler les enjeux autour du dollar américain, la monnaie de réserve mondiale, ainsi que les potentiels concurrents à ce titre, notamment l’euro, la prochaine monnaie des BRICS ou le Bitcoin.

Le Dollar Américain : Un Géant Incontesté

Le dollar américain, en tant que monnaie de réserve mondiale, règne en maître sur le monde des monnaies FIAT. Bien que la Chine et les BRICS travaillent à l’émergence d’une alternative, le dollar américain reste sans rival à sa mesure pour le moment. Il représente plus de 58 % des réserves de change détenues par les pays membres du FMI (Fond monétaire international) et concerne la majeure partie des échanges internationaux, loin devant les autres.

.

Cette monnaie est également la devise des États-Unis. Cette situation et ses conséquences furent clairement expliquées par le Secrétaire du Trésor de Richard Nixon, John Connaly, au reste du monde au début des années 70 : « The dollar is our currency, but it’s your problem. » (Le dollar est notre monnaie, mais c’est votre problème).

Exprimé autrement : nous (les USA), avons la possibilité d’imprimer des dollars car c’est notre monnaie. Vous (le reste du monde), devez travailler pour en gagner afin d’accéder aux marchés mondiaux et à des ressources vitales comme le pétrole, et ça, c’est votre problème.

Les Prétendants à la Couronne :

En ce qui concerne sa position de monnaie de réserve, les alternatives actuelles sont l’Euro, le retour à l’or ou l’adoption du Bitcoin. Vous avez le droit de vous moquer de ce dernier challenger, il est vrai que la reine des crypto-monnaies a encore du chemin à parcourir pour tenir ce rôle, cependant, elle en a les capacités.

L’Échec de l’Euro :

L’euro aurait pu être un concurrent sérieux, mais la situation économique de la zone euro s’est détériorée. Les choix politiques ayant privé la région de ressources énergétiques essentielles ont mis en péril son existence même en tant que monnaie FIAT.

Lorsque nous comprenons que l’économie correspond à de l’énergie transformée et que le pouvoir d’achat d’une monnaie FIAT est le reflet de l’activité économique de la zone sous jacente, sur la masse monétaire (Activité Économique/Masse Monétaire = Pouvoir d’achat d’une monnaie FIAT). Nous comprenons que si l’activité économique diminue ou que la masse monétaire augmente, notre monnaie perd en pouvoir d’achat. Si les deux phénomènes arrivent en même temps, votre monnaie s’effondre.

L’Impact Géopolitique :

La destruction des gazoducs Nord Stream 1 et 2 a déjà des répercussions phénoménales. D’une part, l’Europe de l’Ouest continue d’acheter du gaz à la Russie.

Pas directement bien sûr, les dirigeants de l’UE ne peuvent pas l’assumer officiellement après la mise en place des sanctions. La Russie vend son gaz à l’Inde qui le revend en prenant sa commission pour le service rendu. Le gaz est estampillé Indien et non Russe, le cirque médiatique peut continuer.

À l’arrivée, le prix de l’énergie devient plus élevé et ce sont les populations des sanctionnateurs qui en souffrent. En définitive, cet agenda mortifère ne rend service à aucune population. Ni aux populations d’Europe de l’Ouest, ni à la population Russe et encore moins à la population Ukrainienne que les forces Otaniennes envoient en sacrifices sur les défenses russes qui, pour le moment, résistent à tous les assauts.

Le Destin de l’Euro :

L’euro semble désormais peu susceptible de devenir une alternative crédible au dollar en tant que monnaie de réserve mondiale.

Sans même mentionner les facteurs externes aggravants, pour que l’euro survive, il est nécessaire que les pays du Nord comme l’Allemagne et les Pays-Bas, acceptent de se porter garant de la dette des pays du sud comme l’Italie et la France. Ceci est normalement contraire à la Constitution allemande. Parmi les scénarios imaginant un effondrement de l’euro, la sortie volontaire de l’Allemagne est rarement mentionnée, elle est pourtant tout à fait possible. S’ils refusent cette mutualisation, un des pays du sud fera défaut sur sa dette tôt ou tard et entraînera alors cette dislocation monétaire.

Cependant, souvenez-vous que la force prime le droit, si le rapport de force bascule au détriment des épargnants allemands, leurs capitaux seront mutualisés dans une dette européenne en cours d’élaboration. Dette initialement interdite par les traités… Cette aventure peut se poursuivre longtemps malgré ses contradictions internes, nous parlons ici d’une temporalité sociétale. L’URSS a mis 70 ans avant de s’effondrer, il nous faudra peut-être attendre plusieurs décennies avant la rupture. La question aujourd’hui n’est pas de savoir si elle surviendra, mais quand et par quel événement déclencheur elle surviendra.

Qui Peut Destabiliser le Dollar ?

L’or est “une vieille relique barbare” (célèbre citation de JM Keynes); l’adoption du Bitcoin n’est pas assez étendue, les BRICS ne sont pas prêts… qui peut donc fragiliser le patron des monnaies FIAT ?

Réponse : Les humains en charge de cette devise. Posséder le pouvoir de création de la monnaie de réserve mondiale est un pouvoir trop grand, qui détruit à terme ceux qui le possèdent par l’hubris qu’il réveille en eux. Pas besoin d’ennemis extérieurs qui ne font qu’accompagner le cours de l’Histoire.

La tentation est trop immense. Imaginez-vous, le temps de ces quelques lignes, dans la peau du décideur américain. Tous les pays du monde acceptent votre monnaie, vous pouvez accéder à n’importe quel bien ou service fourni par ces derniers.

Deux choix s’offrent à vous : Créer des biens et des services pour gagner ces dollars (travailler en résumé), ou les créer comme par magie. Faire apparaître la somme requise pour l’échanger contre les actifs souhaités à l’autre bout du monde (aujourd’hui, cela se résume à appuyer sur une touche d’ordinateur…). Le temps que le monde s’en aperçoive et réagisse, les conséquences de ces choix seront assumées par les générations suivantes.

Les USA ont donc usé et abusé de ce pouvoir de deux façons :

- Ils ont créé beaucoup trop de dollars. Au passage, plus personne ne connaît exactement la masse monétaire en circulation, ce chiffre (M3) n’est plus communiqué par la Fed depuis 2006.

- Ils les ont dépensés sans compter, dépensés plus que ce qu’ils gagnaient par le biais de la dette étatique qui vient de dépasser les 33 mille milliards de dollars !

Les Options Face à la Crise :

3 solutions :

- Ne pas payer (faire défaut). Dans cette solution sont inclus les renégociations, les défauts partiels, les guerres.

- Construire des budgets excédentaires : arrêter de dépenser plus que ce que l’on gagne (cure d’austérité pour l’État) et rembourser avec les surplus.

- Imprimer l’argent demandé (inflation)

Un mixte des trois solutions est possible même si rien n’indique que la deuxième soit sérieusement envisagée.

La plus facile est bien sûr la 3ème, même si ce n’est pas la meilleure. Elle n’a pas encore été choisie clairement, mais l’arbitrage sur les obligations US semble indiquer que le marché pense qu’elle sera finalement activée. Je parle ici du fait que la Fed soit encore en QT (Quantitative Tightening) alors que le marché anticipe son passage prochain en QE (Quantitative Easing).

Le Futur de l’Investissement :

Certains gestionnaires connus comme M. Charles Gave ou M. Ray Dalio déconseillent pour le moment de se rapprocher des obligations américaines ou européennes. Quel calcul font-ils ?

Prenons un exemple : Vous disposez de 100 000 USD. En terme de pouvoir d’achat, cette somme vous permet aujourd’hui d’obtenir l’entrée de gamme d’une voiture de sport type Porche Taycan 4 S. Cette voiture n’est qu’une illustration, l’idée est d’acheter un actif qui a une chance de s’apprécier avec le temps.

.

Si vous prêtez ces 100 000 dollars à l’État américain sur 10 ans à 5 %. En conservant les coupons reçus chaque année sur un compte, à la fin du contrat, vous aurez 150 000 dollars.

Les questions qui tuent : quel sera mon pouvoir d’achat avec ces 150 000 dollars en 2033 ? Est-ce que cette voiture de sport vaudra plus ou moins ? Conserva-t-elle mieux mon pouvoir d’achat que le cash sur cette période de temps ?

Conclusion :

Je n’ai pas la réponse, mais si la planche à billet redémarre, bienheureux seront les amoureux de voitures de collection.