La montée en flèche du Yen : analyse des dynamiques de marché

La récente hausse des taux d’intérêt par la BoJ (Bank of Japan) exerce une pression à la hausse sur la valeur du Yen. En effet, une augmentation des taux crée une demande directe accrue pour la monnaie japonaise, car les rendements sur les investissements en Yen deviennent plus attractifs. Cela conduit naturellement à un renforcement du pouvoir d’achat de la devise, les investisseurs étant plus enclins à acheter et à conserver du Yen.

Les effets des coûts d’emprunt sur l’offre de Yen

L’augmentation des coûts d’emprunt a pour conséquence une diminution des emprunts en Yen. Une offre réduite de Yen sur le marché exerce ainsi une pression supplémentaire à la hausse sur la devise. Cette dynamique a entraîné une hausse spectaculaire de la valeur du Yen, faisant chuter le taux de change USD/JPY de 162 à 145.

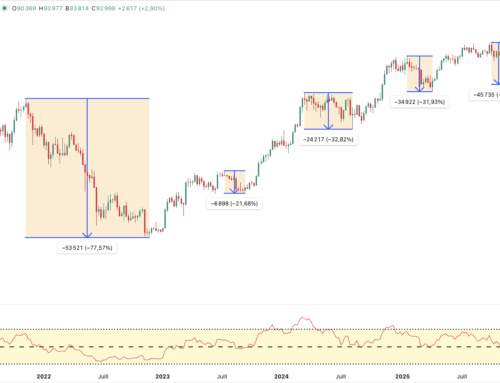

USD/JPY en hebdomadaire le 05 août 2024

Les conséquences pour les emprunteurs en Yen

Avec un Yen plus fort, les emprunteurs se retrouvent à devoir rembourser leurs dettes avec une devise dont la valeur a augmenté de 10 % en termes de dollars américains en seulement quelques semaines. C’est un double coup dur pour eux : non seulement le montant de leur dette a augmenté, mais les taux d’intérêt qu’ils doivent payer sont également plus élevés.

Les réactions des traders face à la pression accrue sur le Yen

Face à cette situation, certains traders ont été contraints de vendre leurs actifs et de racheter du Yen pour rembourser leurs emprunts. Cette pression d’achat supplémentaire sur le Yen a encore renforcé sa valeur, créant une spirale de liquidation.

Les dynamiques réflexives sur les marchés financiers

Les dynamiques réflexives se réfèrent à des situations où les perceptions et les actions des acteurs influencent la réalité de manière circulaire. En d’autres termes, les croyances et les attentes des individus modifient leur comportement, ce qui à son tour modifie la réalité objective, influençant ainsi de nouveau leurs croyances et attentes.

Exemple en finance : Si les investisseurs croient que le marché va monter, ils achètent des actions, ce qui pousse les prix à la hausse. Cette augmentation des prix confirme leur croyance initiale et les incite à acheter encore plus, créant une boucle de rétroaction positive.

Ces dynamiques réflexives, où les mouvements de marché s’auto-renforcent, sont bien connues dans le domaine des cryptomonnaies. Un exemple similaire est celui de l’effondrement de Terra. Les marchés financiers voient souvent des phases où tout semble aller pour le mieux dans une direction (Yen bon marché, enrichissement des investisseurs) avant de basculer brutalement dans l’autre sens.

Les paris risqués des traders sur le Yen

Il semble que de nombreux traders aient parié sur la permanence des taux d’intérêt à 0, anticipant une hausse continue de l’USD/JPY et une dépréciation du Yen. Cependant, la politique monétaire japonaise a pris un tournant inattendu, mettant à mal ces anticipations et déclenchant des ventes forcées.

Hausse du JPY/USD en hebdomadaire le 05 août 2024

Les implications pour les actifs à risque

Les actifs à risque sont actuellement en chute libre en raison de l’effet de levier caché dans le système financier, un phénomène exacerbé par la politique monétaire japonaise. La Banque du Japon (BOJ) servait de tirelire pour les actifs mondiaux, mais avec la fermeture de cette “tirelire”, la douleur économique se fait sentir.

Conclusion

La hausse des taux d’intérêt au Japon a déclenché une série de réactions en chaîne sur les marchés financiers, entraînant une montée en flèche du Yen et des ventes forcées parmi les traders. Cette situation illustre les risques inhérents aux dynamiques de marché réflexives et la fragilité des paris financiers en période de changement de politique monétaire. L’environnement économique vient de changer et, comme toujours, tout le monde n’y survivra pas…

Laurent Blasco

Articles Similaires

La montée en flèche du Yen : analyse des dynamiques de marché

La récente hausse des taux d’intérêt par la BoJ (Bank of Japan) exerce une pression à la hausse sur la valeur du Yen. En effet, une augmentation des taux crée une demande directe accrue pour la monnaie japonaise, car les rendements sur les investissements en Yen deviennent plus attractifs. Cela conduit naturellement à un renforcement du pouvoir d’achat de la devise, les investisseurs étant plus enclins à acheter et à conserver du Yen.

Les effets des coûts d’emprunt sur l’offre de Yen

L’augmentation des coûts d’emprunt a pour conséquence une diminution des emprunts en Yen. Une offre réduite de Yen sur le marché exerce ainsi une pression supplémentaire à la hausse sur la devise. Cette dynamique a entraîné une hausse spectaculaire de la valeur du Yen, faisant chuter le taux de change USD/JPY de 162 à 145.

USD/JPY en hebdomadaire le 05 août 2024

Les conséquences pour les emprunteurs en Yen

Avec un Yen plus fort, les emprunteurs se retrouvent à devoir rembourser leurs dettes avec une devise dont la valeur a augmenté de 10 % en termes de dollars américains en seulement quelques semaines. C’est un double coup dur pour eux : non seulement le montant de leur dette a augmenté, mais les taux d’intérêt qu’ils doivent payer sont également plus élevés.

Les réactions des traders face à la pression accrue sur le Yen

Face à cette situation, certains traders ont été contraints de vendre leurs actifs et de racheter du Yen pour rembourser leurs emprunts. Cette pression d’achat supplémentaire sur le Yen a encore renforcé sa valeur, créant une spirale de liquidation.

Les dynamiques réflexives sur les marchés financiers

Les dynamiques réflexives se réfèrent à des situations où les perceptions et les actions des acteurs influencent la réalité de manière circulaire. En d’autres termes, les croyances et les attentes des individus modifient leur comportement, ce qui à son tour modifie la réalité objective, influençant ainsi de nouveau leurs croyances et attentes.

Exemple en finance : Si les investisseurs croient que le marché va monter, ils achètent des actions, ce qui pousse les prix à la hausse. Cette augmentation des prix confirme leur croyance initiale et les incite à acheter encore plus, créant une boucle de rétroaction positive.

Ces dynamiques réflexives, où les mouvements de marché s’auto-renforcent, sont bien connues dans le domaine des cryptomonnaies. Un exemple similaire est celui de l’effondrement de Terra. Les marchés financiers voient souvent des phases où tout semble aller pour le mieux dans une direction (Yen bon marché, enrichissement des investisseurs) avant de basculer brutalement dans l’autre sens.

Les paris risqués des traders sur le Yen

Il semble que de nombreux traders aient parié sur la permanence des taux d’intérêt à 0, anticipant une hausse continue de l’USD/JPY et une dépréciation du Yen. Cependant, la politique monétaire japonaise a pris un tournant inattendu, mettant à mal ces anticipations et déclenchant des ventes forcées.

Hausse du JPY/USD en hebdomadaire le 05 août 2024

Les implications pour les actifs à risque

Les actifs à risque sont actuellement en chute libre en raison de l’effet de levier caché dans le système financier, un phénomène exacerbé par la politique monétaire japonaise. La Banque du Japon (BOJ) servait de tirelire pour les actifs mondiaux, mais avec la fermeture de cette “tirelire”, la douleur économique se fait sentir.

Conclusion

La hausse des taux d’intérêt au Japon a déclenché une série de réactions en chaîne sur les marchés financiers, entraînant une montée en flèche du Yen et des ventes forcées parmi les traders. Cette situation illustre les risques inhérents aux dynamiques de marché réflexives et la fragilité des paris financiers en période de changement de politique monétaire. L’environnement économique vient de changer et, comme toujours, tout le monde n’y survivra pas…