Analyse des Tendances des Marchés Financiers – Une Vue D’ensemble

Introduction

Bienvenue dans mon analyse des tendances actuelles des marchés financiers. Ne connaissant pas l’avenir mais aimant prendre des paris dessus (spéculer), je vous partage mon interprétation des graphiques avec le moins d’indicateurs possible. Aujourd’hui, nous plongeons dans les intrications des mouvements de capitaux et des signaux que nous pouvons décrypter à travers l’action des prix. Cet article se base sur une vidéo publiée sur la chaîne YouTube que vous trouverez à la fin de l’article. Elle offre une perspective enrichie sur les dynamiques du marché sur le moyen/long terme.

SP500 et NASDAQ : Des Indicateurs Clés

SP 500 en Mensuel

Je commence par examiner le SP500, qui représente les 500 plus grandes entreprises du marché américain. Malgré les préoccupations croissantes de récession, la clôture mensuelle du SP500 suggère que la hausse n’est pas encore terminée et qu’elle a le potentiel de retester les sommets, même le plus haut, l’ATH (All time high). Cette tendance est également visible sur le NASDAQ, où une vue macroscopique révèle des similitudes avec les mouvements historiques, tels que ceux observés en 2007/2008.

Rappelez-vous que les événements du passé ne présagent pas de l’avenir, restez ouverts à tous les scénarios notamment aux plus optimistes. Les corrections profondes ou les krachs arrivent, mais je crois que personne ne maîtrise la temporalité et que seule l’analyse technique permet de nous donner des indices. Si vous avez des informations d’initiés sur “le momentum”, n’hésitez pas à me le dire en commentaire ;)

Bitcoin et Ethereum : Cryptomonnaies en Focus

Bitcoin en mensuel face au Dollar

Le Bitcoin a probablement réalisé son point bas en novembre 2022, aujourd’hui, avec un RSI mensuel s’orientant vers une dominance haussière, il semble bien avoir repris sa tendance de très long terme qui est, comme vous pouvez le voir sur le graphique, très haussière !

De même, Ethereum présente un scénario de plus en plus haussier. Bien que la clôture mensuelle soit pile sur résistance, il semble vouloir s’extraire par le haut. Cependant, le besoin de confirmation demeure, avec le RSI se situant sur sa zone d’équilibre, complètement neutre. Lorsque l’on compare ethereum au bitcoin, ce dernier reste encore plus fort et attire davantage de capitaux que la deuxième cryptomonnaie du marché.

Dollar US : L’Actif le Plus Liquide

Dollar Index en trimestriel

En examinant le Dollar Index, nous observons une tendance baissière à long terme, actuellement à un point clé pour déterminer une éventuelle inversion de tendance. Bien que la récente clôture mensuelle ait été défavorable pour les haussiers, il est crucial d’attendre une confirmation supplémentaire avant de tirer des conclusions hâtives. Warren Buffet nous a souvent recommandé de ne jamais parier contre les USA !

Or et Pétrole : Commodités en Plein Mouvement

Gold/USD en mensuel

Pétrole US en mensuel

L’or, observé dans une perspective mensuelle, indique une forte probabilité de cassure à la hausse. Les prix ont latéralisé depuis août 2020, mais la clôture la plus récente suggère un potentiel haussier. Quant au pétrole, il reste dans une zone de latéralisation, oscillant autour de 75-76 dollars le baril, avec le marché semblant attendre les prochains événements géopolitiques.

Cette action des prix est-elle le reflet d’une incertitude générale ? Ou d’une diminution marquée des activités économiques à l’échelle de la planète ? Même si certains pays producteurs, comme l’Arabie Saoudite, ont baissé à plusieurs reprises leurs productions pour assécher l’offre, si la demande s’effondre à cause d’une récession mondiale, le prix du baril chutera avec. À suivre…

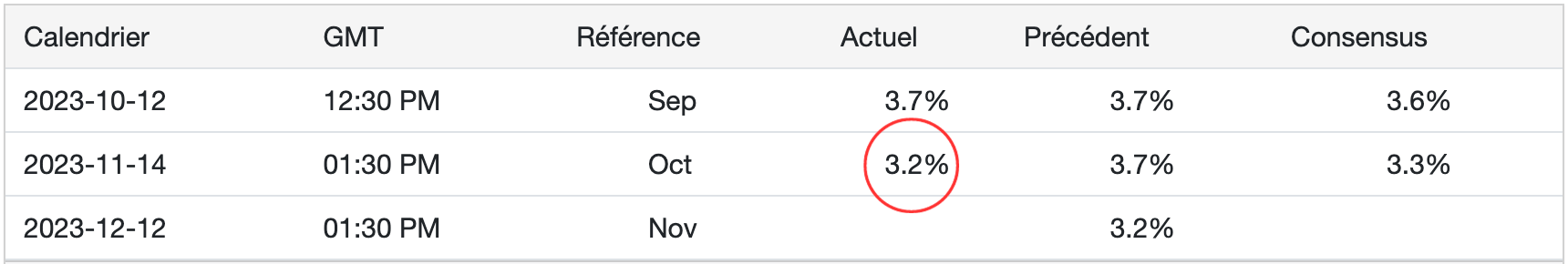

Obligations US : Anticipation d’un Pivot de la FED

Obligations US à 10 ans

Les obligations à 10 ans des États-Unis montrent des signes préliminaires d’intérêt du marché, anticipant ce que l’on appelle le pivot de la Fed. C’est-à-dire le moment où la réserve fédérale américaine abaissera ses taux. Une divergence se dessine entre le RSI et l’action des prix à l’échelle mensuelle révélant cette anticipation. Le rapport de force entre acheteur et vendeur est progressivement en train de changer.

Cependant, une question de confiance demeure pour ces actifs, notamment sur la performance à terme. Même si vous achetez aujourd’hui une obligation avec une duration de 10 ans à 5 %. Avec une inflation à 3 % (j’arrondis), cela fait 2 % en terme réel dans ces conditions. Mais si l’inflation augmente à nouveau à la suite du retour des liquidités de la Fed qui reviendront, là encore la question n’est pas “Si”, mais “Quand”… Cet investissement sera-t-il rentable à la fin de ces dix prochaines années ? À vous de juger.

Conclusion

La tendance actuelle du marché est en faveur des actifs dits “à risque”. Même si les données de l’économie réelle virent progressivement dans le rouge, il est essentiel de se concentrer sur l’action des prix pour essayer de comprendre la psychologie des investisseurs et les mouvements de capitaux, car personne ne maîtrise la temporalité de survenue des crises. Surviendra-t-elle la semaine prochaine ? Dans 6 mois ? Dans plus d’un an ? La semaine prochaine me semble peu-probable…

Gabriel Paré

Articles Similaires

Analyse des Tendances des Marchés Financiers – Une Vue D’ensemble

Introduction

Bienvenue dans mon analyse des tendances actuelles des marchés financiers. Ne connaissant pas l’avenir mais aimant prendre des paris dessus (spéculer), je vous partage mon interprétation des graphiques avec le moins d’indicateurs possible. Aujourd’hui, nous plongeons dans les intrications des mouvements de capitaux et des signaux que nous pouvons décrypter à travers l’action des prix. Cet article se base sur une vidéo publiée sur la chaîne YouTube que vous trouverez à la fin de l’article. Elle offre une perspective enrichie sur les dynamiques du marché sur le moyen/long terme.

SP500 et NASDAQ : Des Indicateurs Clés

SP 500 en Mensuel

Je commence par examiner le SP500, qui représente les 500 plus grandes entreprises du marché américain. Malgré les préoccupations croissantes de récession, la clôture mensuelle du SP500 suggère que la hausse n’est pas encore terminée et qu’elle a le potentiel de retester les sommets, même le plus haut, l’ATH (All time high). Cette tendance est également visible sur le NASDAQ, où une vue macroscopique révèle des similitudes avec les mouvements historiques, tels que ceux observés en 2007/2008.

Rappelez-vous que les événements du passé ne présagent pas de l’avenir, restez ouverts à tous les scénarios notamment aux plus optimistes. Les corrections profondes ou les krachs arrivent, mais je crois que personne ne maîtrise la temporalité et que seule l’analyse technique permet de nous donner des indices. Si vous avez des informations d’initiés sur “le momentum”, n’hésitez pas à me le dire en commentaire ;)

Bitcoin et Ethereum : Cryptomonnaies en Focus

Bitcoin en mensuel face au Dollar

Le Bitcoin a probablement réalisé son point bas en novembre 2022, aujourd’hui, avec un RSI mensuel s’orientant vers une dominance haussière, il semble bien avoir repris sa tendance de très long terme qui est, comme vous pouvez le voir sur le graphique, très haussière !

De même, Ethereum présente un scénario de plus en plus haussier. Bien que la clôture mensuelle soit pile sur résistance, il semble vouloir s’extraire par le haut. Cependant, le besoin de confirmation demeure, avec le RSI se situant sur sa zone d’équilibre, complètement neutre. Lorsque l’on compare ethereum au bitcoin, ce dernier reste encore plus fort et attire davantage de capitaux que la deuxième cryptomonnaie du marché.

Dollar US : L’Actif le Plus Liquide

Dollar Index en trimestriel

En examinant le Dollar Index, nous observons une tendance baissière à long terme, actuellement à un point clé pour déterminer une éventuelle inversion de tendance. Bien que la récente clôture mensuelle ait été défavorable pour les haussiers, il est crucial d’attendre une confirmation supplémentaire avant de tirer des conclusions hâtives. Warren Buffet nous a souvent recommandé de ne jamais parier contre les USA !

Or et Pétrole : Commodités en Plein Mouvement

Gold/USD en mensuel

Pétrole US en mensuel

L’or, observé dans une perspective mensuelle, indique une forte probabilité de cassure à la hausse. Les prix ont latéralisé depuis août 2020, mais la clôture la plus récente suggère un potentiel haussier. Quant au pétrole, il reste dans une zone de latéralisation, oscillant autour de 75-76 dollars le baril, avec le marché semblant attendre les prochains événements géopolitiques.

Cette action des prix est-elle le reflet d’une incertitude générale ? Ou d’une diminution marquée des activités économiques à l’échelle de la planète ? Même si certains pays producteurs, comme l’Arabie Saoudite, ont baissé à plusieurs reprises leurs productions pour assécher l’offre, si la demande s’effondre à cause d’une récession mondiale, le prix du baril chutera avec. À suivre…

Obligations US : Anticipation d’un Pivot de la FED

Obligations US à 10 ans

Les obligations à 10 ans des États-Unis montrent des signes préliminaires d’intérêt du marché, anticipant ce que l’on appelle le pivot de la Fed. C’est-à-dire le moment où la réserve fédérale américaine abaissera ses taux. Une divergence se dessine entre le RSI et l’action des prix à l’échelle mensuelle révélant cette anticipation. Le rapport de force entre acheteur et vendeur est progressivement en train de changer.

Cependant, une question de confiance demeure pour ces actifs, notamment sur la performance à terme. Même si vous achetez aujourd’hui une obligation avec une duration de 10 ans à 5 %. Avec une inflation à 3 % (j’arrondis), cela fait 2 % en terme réel dans ces conditions. Mais si l’inflation augmente à nouveau à la suite du retour des liquidités de la Fed qui reviendront, là encore la question n’est pas “Si”, mais “Quand”… Cet investissement sera-t-il rentable à la fin de ces dix prochaines années ? À vous de juger.

Conclusion

La tendance actuelle du marché est en faveur des actifs dits “à risque”. Même si les données de l’économie réelle virent progressivement dans le rouge, il est essentiel de se concentrer sur l’action des prix pour essayer de comprendre la psychologie des investisseurs et les mouvements de capitaux, car personne ne maîtrise la temporalité de survenue des crises. Surviendra-t-elle la semaine prochaine ? Dans 6 mois ? Dans plus d’un an ? La semaine prochaine me semble peu-probable…