Exemple avec la politique monétaire des USA

Rappelons que les équipes politico-bancaires de la plupart des gouvernements occidentaux, n’ont désormais le choix qu’entre deux chemins nous menant inexorablement face à nos erreurs passées (cf article, Le mur ou le ravin ? https://monnaieslibertes.com/le-mur-ou-le-ravin/). Une dette finit toujours par se payer d’une façon ou d’une autre.

Dans cet article, nous prendrons comme exemple les USA qui se dirigent gentiment vers leur mur. Le gouvernement fédéral américain possède une dette qui se rapproche des 33 mille milliards de dollars :

La plus grande partie de cette dette est “roulée”, cela signifie que le Trésor américain emprunte à un prêteur B pour rembourser le capital du prêteur A, si celui-ci souhaite partir. Jusqu’à maintenant, ils ont plutôt eu tendance à s’additionner.

Le but du jeu est de ne payer que les intérêts sans jamais rembourser le capital. Ce système fonctionne tant que les prêteurs A et B peuvent être remplacés par un C, D, E, etc.

Le gouvernement le plus puissant de la planète a pu, par ce mécanisme et grâce à la confiance des créanciers du monde entier, accumuler cette dette colossale.

Dans cette poursuite éternelle de recherche de financement, si les prêteurs viennent à manquer, l’État américain doit redevenir attractif. Pour ce faire, il va augmenter les taux d’intérêt qu’il paiera à ces nouveaux venus. Plus il augmente les taux, plus son budget réservé au paiement de ces intérêts augmente. Argent qu’il doit bien trouver quelque part.

Sur une dette de 33 billions, lorsque l’on augmente les intérêts de 1 %, cela fait 330 milliards de plus à payer par an. Les taux sont actuellement autour des 5 %, si les taux restent à ces niveaux, le seul paiement de ces intérêts représentera un jour 1650 milliards par an et engloutira la quasi-totalité du budget des USA qui est autour des 1700 milliards par an. Situation inenvisageable n’est-ce pas ?

Alors, pourquoi n’ont-ils pas encore sauté ? Car la dette “se roule” prêt par prêt, contrat obligataire par contrat obligataire. Il existe plusieurs durations concernant les obligations, 3 mois, 2 ans, 10 ou 20 ans…

Les nouveaux taux s’appliquent donc au fur et à mesure de l’échéance des emprunts à renouveler. Ce mécanisme augmente progressivement la “charge de la dette”, c’est-à-dire les intérêts que l’État paye pour obtenir l’argent qui lui permettra de continuer à fonctionner, autrement dit, d’obtenir l’argent pour payer les personnes qui travaillent pour lui ou qui dépendent de lui.

Les équipes en place ont donc intérêt à ce que le jeu continue, elles redoublent d’inventivité et sont prêtes à endetter les générations futures, comme le dit le proverbe : Après nous, le déluge !

Tant qu’elles arrivent à augmenter les recettes (plus d’impôts), à produire ou à innover plus (plus de croissance), trouver de nouveaux créanciers en honorant le paiement des intérêts, ce “jeu” continuera.

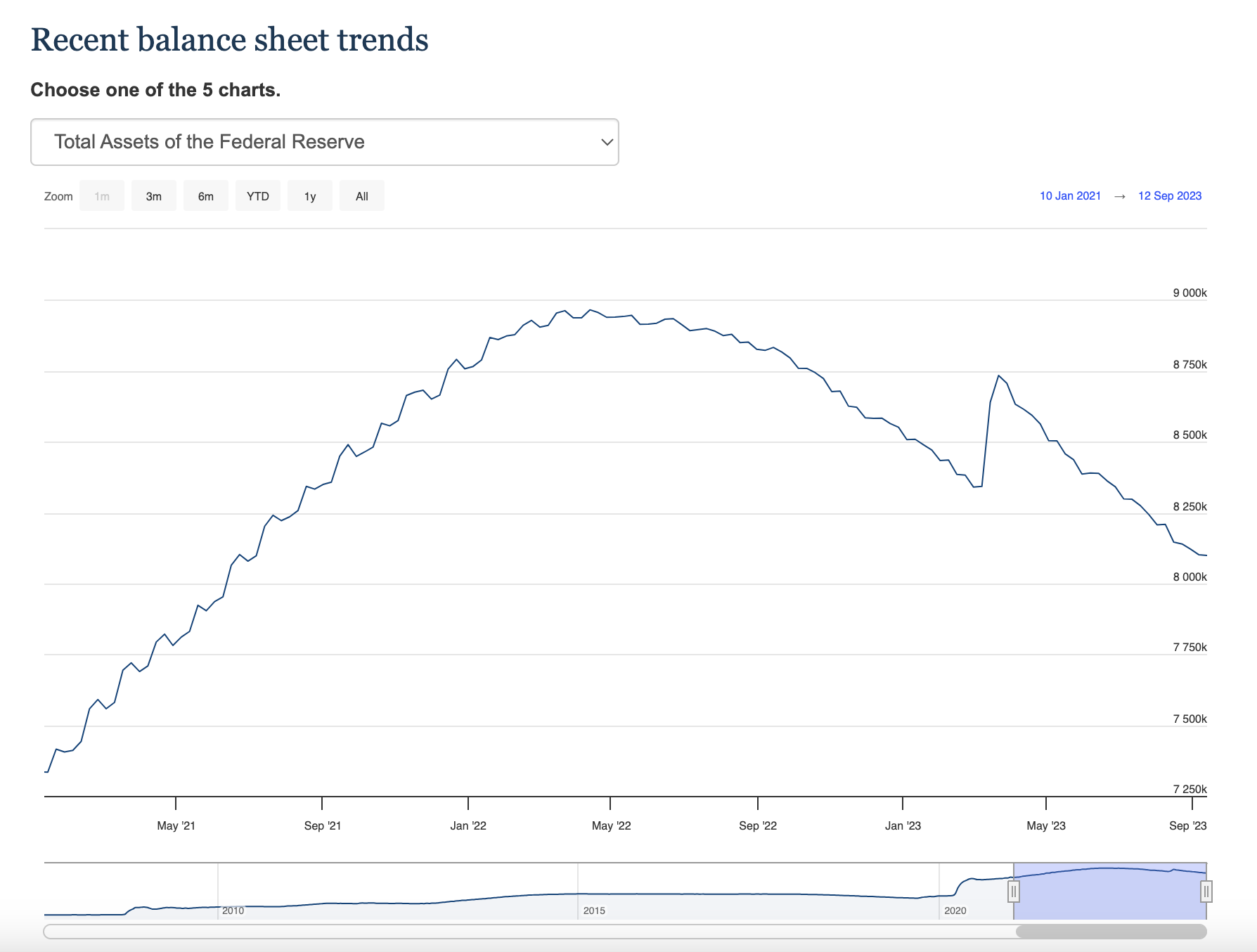

Or, concernant l’État nord-américain, il empruntait majoritairement à la Chine, au Japon et à sa banque centrale, la Fed. Dans ce dernier cas, il s’agit bien d’une impression monétaire maquillée par des jeux comptables, le fameux QE (quantitative easing).

Actuellement, tous ces acteurs n’empruntent plus auprès de l’État US et réduisent progressivement leur dette (ou bilan pour la FED) forçant l’Oncle Sam à trouver d’autres poches de liquidités.

.

L’astuce trouvée consiste à puiser les fonds nécessaires dans un instrument financier appelé “reverse repo facility” (RRF) créé et garanti par la FED qu’elle échange contre des dollars frais à des intermédiaires financiers appelés les “Money Market Funds” (MMF).

Ces RRF sont des contrats que l’on peut décrire comme des emprunts collatéralisés que contracte la Fed auprès de ces MMF, il n’y a pas de risque de défaut grâce aux capacités d’impression monétaire infinies de la Fed. Les liquidités obtenues sont conservées par la Fed dans le but de lutter contre l’inflation. C’est une façon de diminuer les liquidités circulantes dans tous les marchés, entraînant un effet déflationniste recherché par la Fed.

Et bien, ces liquidités “séquestrées”, sont en train de sortir progressivement de cet établissement pour basculer vers l’État américain qui propose un taux légèrement supérieur. (5,56 % pour les obligations à 3 mois par exemple, alors que le taux des RRF est à 5,3 %).

Taux des RRF

.

Cela pallie la diminution des apports étrangers. Les RRF ont comme collatéral des obligations émises par ce même État américain. Cette ingénierie financière leur permet de garder “sous contrôle” l’augmentation des taux qui, sinon, nécessiteraient d’être plus élevés encore pour intéresser de nouveaux créanciers.

En puisant dans cette nouvelle poche de liquidités de dollars, qui provient en définitive de particuliers ayant confié la gestion de leur capital aux MMF, les USA gagnent encore un peu de temps, mais cette réserve finira aussi par se tarir.

Quelle nouvelle poche de liquidités trouveront-ils ? Que feront-ils si l’étranger, symbolisé ici par la Chine et le Japon, ne souscrit pas à nouveau ? L’image qui me vient est le serpent qui se mord la queue. Le choix cornélien persiste entre assumer le défaut étatique (le mur) ou reprendre l’impression monétaire hyperinflationniste (le ravin).

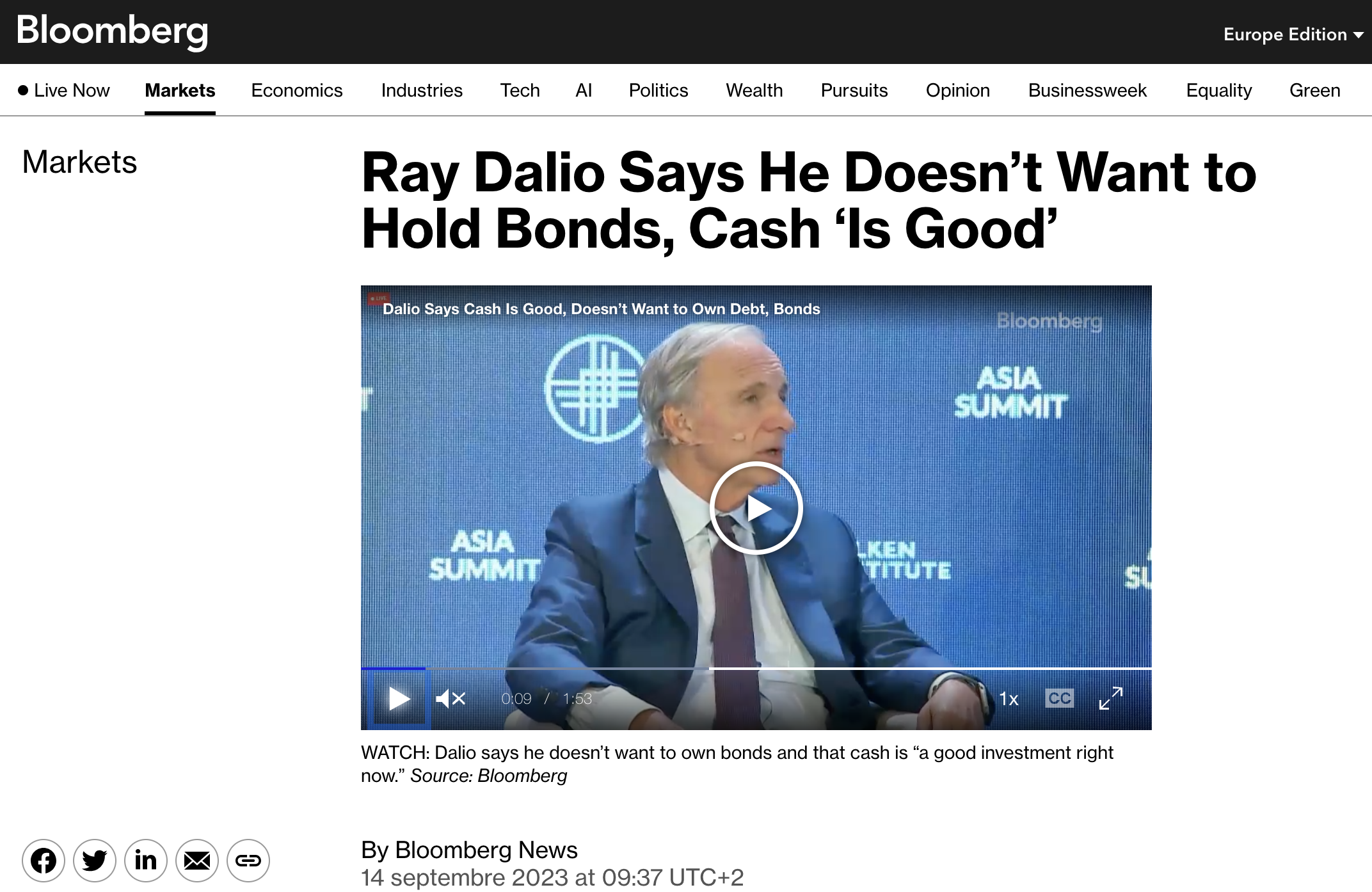

Quoi qu’il en soit, même si ces contrats obligataires US semblent de plus en plus attractifs au premier regard, avec des taux réels redevenus positifs grâce à leurs rendements désormais supérieurs au taux d’inflation (3,7 %), le risque de défaut ou de perte de pouvoir d’achat de ces contrats semble encore trop risqué. C’est du moins ce que pensent actuellement M Charles Gave et M Ray Dalio.

.

D’un autre côté, Warren Buffet vous dirait de ne jamais parier contre les USA… Qu’en pensez-vous ?

Gabriel Paré

Articles Similaires

Exemple avec la politique monétaire des USA

Rappelons que les équipes politico-bancaires de la plupart des gouvernements occidentaux, n’ont désormais le choix qu’entre deux chemins nous menant inexorablement face à nos erreurs passées (cf article, Le mur ou le ravin ? https://monnaieslibertes.com/le-mur-ou-le-ravin/). Une dette finit toujours par se payer d’une façon ou d’une autre.

Dans cet article, nous prendrons comme exemple les USA qui se dirigent gentiment vers leur mur. Le gouvernement fédéral américain possède une dette qui se rapproche des 33 mille milliards de dollars :

La plus grande partie de cette dette est “roulée”, cela signifie que le Trésor américain emprunte à un prêteur B pour rembourser le capital du prêteur A, si celui-ci souhaite partir. Jusqu’à maintenant, ils ont plutôt eu tendance à s’additionner.

Le but du jeu est de ne payer que les intérêts sans jamais rembourser le capital. Ce système fonctionne tant que les prêteurs A et B peuvent être remplacés par un C, D, E, etc.

Le gouvernement le plus puissant de la planète a pu, par ce mécanisme et grâce à la confiance des créanciers du monde entier, accumuler cette dette colossale.

Dans cette poursuite éternelle de recherche de financement, si les prêteurs viennent à manquer, l’État américain doit redevenir attractif. Pour ce faire, il va augmenter les taux d’intérêt qu’il paiera à ces nouveaux venus. Plus il augmente les taux, plus son budget réservé au paiement de ces intérêts augmente. Argent qu’il doit bien trouver quelque part.

Sur une dette de 33 billions, lorsque l’on augmente les intérêts de 1 %, cela fait 330 milliards de plus à payer par an. Les taux sont actuellement autour des 5 %, si les taux restent à ces niveaux, le seul paiement de ces intérêts représentera un jour 1650 milliards par an et engloutira la quasi-totalité du budget des USA qui est autour des 1700 milliards par an. Situation inenvisageable n’est-ce pas ?

Alors, pourquoi n’ont-ils pas encore sauté ? Car la dette “se roule” prêt par prêt, contrat obligataire par contrat obligataire. Il existe plusieurs durations concernant les obligations, 3 mois, 2 ans, 10 ou 20 ans…

Les nouveaux taux s’appliquent donc au fur et à mesure de l’échéance des emprunts à renouveler. Ce mécanisme augmente progressivement la “charge de la dette”, c’est-à-dire les intérêts que l’État paye pour obtenir l’argent qui lui permettra de continuer à fonctionner, autrement dit, d’obtenir l’argent pour payer les personnes qui travaillent pour lui ou qui dépendent de lui.

Les équipes en place ont donc intérêt à ce que le jeu continue, elles redoublent d’inventivité et sont prêtes à endetter les générations futures, comme le dit le proverbe : Après nous, le déluge !

Tant qu’elles arrivent à augmenter les recettes (plus d’impôts), à produire ou à innover plus (plus de croissance), trouver de nouveaux créanciers en honorant le paiement des intérêts, ce “jeu” continuera.

Or, concernant l’État nord-américain, il empruntait majoritairement à la Chine, au Japon et à sa banque centrale, la Fed. Dans ce dernier cas, il s’agit bien d’une impression monétaire maquillée par des jeux comptables, le fameux QE (quantitative easing).

Actuellement, tous ces acteurs n’empruntent plus auprès de l’État US et réduisent progressivement leur dette (ou bilan pour la FED) forçant l’Oncle Sam à trouver d’autres poches de liquidités.

.

L’astuce trouvée consiste à puiser les fonds nécessaires dans un instrument financier appelé “reverse repo facility” (RRF) créé et garanti par la FED qu’elle échange contre des dollars frais à des intermédiaires financiers appelés les “Money Market Funds” (MMF).

Ces RRF sont des contrats que l’on peut décrire comme des emprunts collatéralisés que contracte la Fed auprès de ces MMF, il n’y a pas de risque de défaut grâce aux capacités d’impression monétaire infinies de la Fed. Les liquidités obtenues sont conservées par la Fed dans le but de lutter contre l’inflation. C’est une façon de diminuer les liquidités circulantes dans tous les marchés, entraînant un effet déflationniste recherché par la Fed.

Et bien, ces liquidités “séquestrées”, sont en train de sortir progressivement de cet établissement pour basculer vers l’État américain qui propose un taux légèrement supérieur. (5,56 % pour les obligations à 3 mois par exemple, alors que le taux des RRF est à 5,3 %).

Taux des RRF

.

Cela pallie la diminution des apports étrangers. Les RRF ont comme collatéral des obligations émises par ce même État américain. Cette ingénierie financière leur permet de garder “sous contrôle” l’augmentation des taux qui, sinon, nécessiteraient d’être plus élevés encore pour intéresser de nouveaux créanciers.

En puisant dans cette nouvelle poche de liquidités de dollars, qui provient en définitive de particuliers ayant confié la gestion de leur capital aux MMF, les USA gagnent encore un peu de temps, mais cette réserve finira aussi par se tarir.

Quelle nouvelle poche de liquidités trouveront-ils ? Que feront-ils si l’étranger, symbolisé ici par la Chine et le Japon, ne souscrit pas à nouveau ? L’image qui me vient est le serpent qui se mord la queue. Le choix cornélien persiste entre assumer le défaut étatique (le mur) ou reprendre l’impression monétaire hyperinflationniste (le ravin).

Quoi qu’il en soit, même si ces contrats obligataires US semblent de plus en plus attractifs au premier regard, avec des taux réels redevenus positifs grâce à leurs rendements désormais supérieurs au taux d’inflation (3,7 %), le risque de défaut ou de perte de pouvoir d’achat de ces contrats semble encore trop risqué. C’est du moins ce que pensent actuellement M Charles Gave et M Ray Dalio.

.

D’un autre côté, Warren Buffet vous dirait de ne jamais parier contre les USA… Qu’en pensez-vous ?